Firpta

Wer in den USA eine Immobilie verkauft, muss den Gewinn (capital gains) in den USA versteuern. Üblicherweise wird die Versteuerung im Rahmen der jährlichen Steuererklärung (tax return) vorgenommen.

Viele ausländische Grundstückseigentümer reichen keine Steuererklärung beim IRS (Finanzamt) ein. Sie sind während der Haltedauer dazu nicht verpflichtet und wenn man kein anderes US-Einkommen hat, macht es auch keinen Sinn. Deswegen wurde schon im Jahr 1980 mit dem Foreign Investment in Real Property Tax Act (FIRPTA) die Regelung geschaffen, dass 15 % vom Verkaufserlös als Sicherheit an das Finanzamt zu überweisen sind.

Beispiel

Erstattung zu viel gezahlter Firpta-Sicherheit

Natürlich wird nicht das Kapital an sich, sondern lediglich der (Zu-)Gewinn versteuert. Dieser errechnet sich:

Fortführung des Beispiels

−60.000 Dollar Einkaufspreis

− 9.000 Dollar Verkaufskosten

− 6.000 Dollar Unterhaltskosten

——————————–

= 25.000 Dollar Gewinn

15 % von 25.000 Dollar = 3.750 Dollar Steuer.

Gegebenenfalls finden noch Steuerfreibeträge (capital gain threshold) Anwendung. Die Höhe wird jährlich neu festgelegt und ist abhängig vom Status des oder der Verkäufer.

Bleiben wir bei der einfachen Darstellung ohne weitere Reduktion durch einen Freibetrag:

− 3.750 Dollar tatsächliche Steuer

—————————

=11.250 Dollar Erstattung

Damit die Erstattung erfolgen kann, muss eine Steuererklärung im Folgejahr nach dem Verkauf abgegeben werden.

Lohnt sich, oder?

Aus Sicht der USA ist Firpta sinnvoll.

Aus Sicht deutscher Eigentümer mit Grundstücken von nicht allzu hohem Wert nicht. Insbesondere nicht, wenn kein Gewinn beim Verkauf zu erwarten ist bzw. dieser sich innerhalb der Freigrenze bewegt.

Dennoch muss der Weg der Bürokratie gegangen werden, den man in vier Schritte unterteilen kann.

4 Schritte durch den Firpta-Prozess

- Beantragung einer Steuernummer (ITIN)

- Berechnung und Erstellung der Steuerdokumente zum Zeitpunkt des Verkaufs

- Erstellung und Abgabe der Steuererklärung im Folgejahr

- Empfang der Erstattung des zu viel gezahlten Betrages

Es gibt Komplettpakete von Steuerberatungsfirmen, die sich auf Ausländer spezialisiert haben. Natürlich können die meisten lokalen Steuerberater (CPAs) ebenfalls diese Aufgaben komplett oder in Teilen erledigen.

Da es keinen Steuerberatungszwang gibt, kann man sich auch selbst durchkämpfen.

Unsere Mandanten können Muster und Anleitungen erhalten – aber keine Beratung in diesem Punkt. Das ist Steuerberatern und Steuerrechtsanwälten vorbehalten. Gerne stellen wir Kontakt in unserem Netzwerk her.

Muster + Anleitungen verfügbar

Benötigte Formulare

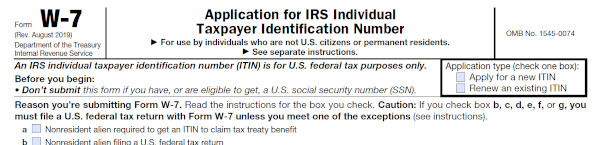

Beantragung der Steuernummer: Form W-7

Application for IRS Individual Taxpayer Identification Number.

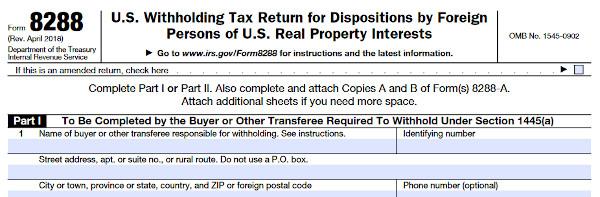

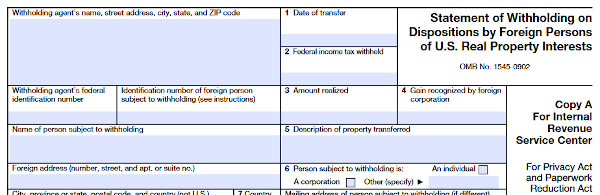

Berechnung und Erstellung der Steuerdokumente: Form 8288 + 8288A

U.S. Withholding Tax Return for Dispositions by Foreign Persons of U.S. Real Property Interests + Statement of Withholding on Dispositions by Foreign Persons of U.S. Real Property Interests.

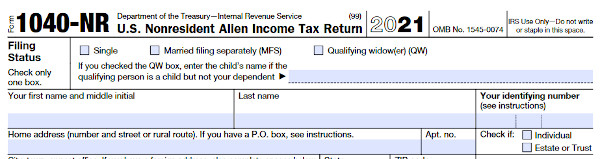

Steuererklärung im Folgejahr: Form 1040-NR

U.S. Nonresident Alien Income Tax Return.

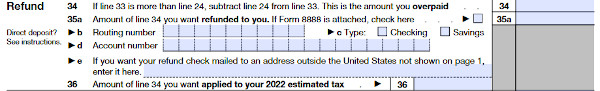

Wie erfolgt die Auszahlung der Erstattung?

Für Ausländer kommen zwei Möglichkeiten in Betracht:

- Erhalt eines Schecks an eine Adresse Ihrer Wahl. Das kann auch in Deutschland sein.

- Gutschrift auf einem US-Girokonto (checking) oder US-Sparkonto (saving).

Mandanten von uns haben sich ein Online-Konto bei Wise geholt, weil dort eine US-Bankverbindung supportet wird.

Wie kann ich Firpta vermeiden?

Es gibt drei Möglichkeiten, an Firpta auf ehrlichem Weg vorbeizukommen:

-

Beantragung eines „Withholding Certificate“

Das kann man machen, wenn man kalkuliert hat, dass beim Verkauf kein Gewinn herauskommt. Beispielsweise hat man in einem Boom gekauft, die Preise sind gefallen und man möchte dieses Abenteuer mit einem Verkauf mit Verlust abschließen.

Mit dem Verkauf muss man warten, bis das Zertifikat durch den IRS ausgestellt wird. Teilweise muss man mit längeren Wartezeiten rechnen und, wer die Hilfe eines Steuerberaters (CPA) in Anspruch nimmt, natürlich mit dessen Gebühren.

-

Wechsel in die steuerliche Ansässigkeit in den USA

Es gibt deutsche Staatsbürger, die beispielsweise aufgrund der 183- bzw. 120-Tage-Regelung in die steuerliche Ansässigkeit der USA fallen. Firpta gilt nur für Steuerausländer. Gegebenenfalls muss beim Verkauf ein „Residency Affidavit” vorgelegt werden, damit der Käufer abgesichert ist.

-

Verkauf im Rahmen einer US-Firma

Wer seine Immobilien in einer in den USA ansässigen Corporation oder LLC hält bzw. vor dem Kauf in eine US-Firma überträgt, verkauft nicht als Ausländer, sondern als Inländer. Es muss keine Firpta-Sicherheit gezahlt werden. Die Versteuerung des Gewinns erfolgt im Rahmen des jährlichen Tax Returns der Firma.

Firpta: Ablauf in der Praxis

- Sie haben sich entschlossen, Ihre US-Immobilie zu verkaufen – entweder mit uns an Ihrer Seite, dann wurden Sie bereits frühzeitig auf Firpta vorbereitet, oder aufgrund eines Ankaufbriefes oder bereits vorhandener Kontakte.

- Falls Sie nicht mit uns als Partner zusammenarbeiten, hat Sie Ihr Realtor oder spätestens die Title Company bei der Erstellung der Unterlagen für das Closing auf Firpta angesprochen.

- Oftmals kooperieren Title Companys mit den Steuerberatern, so dass die Gebühren für den Steuerberater durch die Title Company vom Verkaufserlös abgezogen und an den Steuerberater ausgezahlt werden. Das hat den Vorteil für Sie, dass diese Kosten in die Gewinnermittlung als Reduktion automatisch mit einfließen und dass Sie den Steuerberater nicht auf anderem Weg aus Deutschland bezahlen müssen.

- Für die Beantragung der Steuernummer sowie Erstellung der Dokumente benötigt der Steuerberater eine – teilweise beglaubigte – Kopie des Reisepasses und weitere Angaben.

- Die Unterlagen werden an die Title Company übersandt, die im Auftrag des Käufers die Dokumente sowie die Zahlung an den IRS vornimmt. Sie erhalten eine Bestätigung. Sie bekommen am Tag des Closings den Verkaufspreis abzüglich der Firpta-Sicherheit sowie der Verkaufskosten ausbezahlt.

- Im Folgejahr kann die Steuererklärung abgegeben werden, so dass Sie den zu viel entrichteten Betrag wieder zurückerhalten.

Fragen?

Fragen mit Allgemeincharakter werden gerne via Kommentarfunktion beantwortet. Eine Beratung stellt dies und der Artikel nicht dar. Gerne geben wir Beratungssuchende an passende Steuerberater bzw. Steuerrechtsanwälte weiter.

Sind Sie mit der Recherche auf dieser Seite weitergekommen? Welche Fragen sind noch offen?

Schreibe eine Ergänzung oder stelle eine Frage, Danke fürs Engagement!